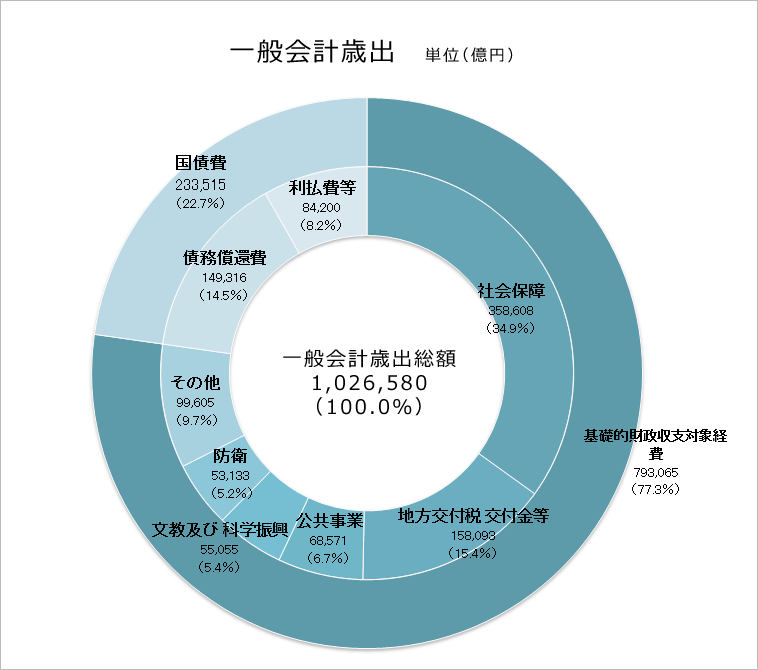

「国家予算」の一般会計歳出の約4分の1弱を占める「国債費」

「国家予算」の一般会計歳出は、国が1年のうちにどの程度の支出があるかを見積り算出されています。

2020年度(令和2年度)の一般会計歳出では、約35兆円の「社会保障関係費」に次いで、「国債費」が約23兆円計上されており、すべての歳出の中でも22.7パーセントを占めています。

この「国債費」とは一体何の費用なのか、解説します。

グラフ公務員総研作成

参考)https://www.mof.go.jp/budget/budger_workflow/budget/fy2020/seifuan2019/01.pdf

「国債」は国の借金のことですが、「国債費」は借金のためにかかる費用です

「国債」は一言で言えば、国の借金のことを意味します。

国は必要なお金が税収で足りないという場合に、債券を発行し、これを法人や個人に買ってもらうことで資金を得ています。

国が発行する債券を「国債」と呼び、都道府県や市町村などの地方公共団体が発行する債券を「地方債」と呼びます。

「国債」と地方債は合わせて「公債」とも呼ばれ、一般会計歳入の約31パーセントは公債でまかなわれています。

「国債」は「個人向け国債」として商品化もされており、全国の金融機関などで扱われています。

「国債」を購入した人は、国に一定期間お金を貸している、投資しているという状態になるのです。

「国債費」とは?借金の返済や利子にかかる費用です

そして「国債費」とは、国が国債によって借りていたお金を返すための資金や、利子に使う費用のことを指します。

法人や個人が「国債」を購入すると、定期的に利子が受け取れるようになっています。さらに、国債が満期を迎えると、最初に投資したお金(元本)が、目減りすることなく全額返済されます。

そのため国は、毎年、投資家に対して払う利子と、満期を迎えた元本を返還する分のお金を用意しなくてはなりません。

これが「国債費」として一般会計歳出に計上されているのです。

「国債費」の推移と「国債費」の内訳について

ここで、まずは、「国債費」の推移と「国債費」の内訳について説明します。

「国債費」の推移

日本の一般会計歳出の国債費の推移を5年ごとに見ると、次のように推移しています。「国債費」の全体に対する割合は22〜25%台を前後して推移していますが、金額については一度減少傾向にあったものの、全体としては増加してきています。

これは、一般会計歳出の全体の金額が大きくなっているため、「国債費」の金額が増加しても、割合としては過去とそこまで大きく変化していないということを表しています。

そして近年、「国債残高」が大きく増加しているのに対して、「国債費」はそこまで急増していません。「国債費」が大きくなっているということは、返済能力が上がっているということでもあるので、借金を返すペースは変化していないと捉えることができます。

ただし、割合を見ているだけでは気がつきませんが、「国債費」の金額自体は少しずつ増加傾向にあります。

2000年度:約21.9兆円/全体の約25.8%

2005年度:約18.4兆円/全体の約22.4%

2010年度:約20.6兆円/全体の約22.4%

2015年度:約23.4兆円/全体の約24.3%

2020年度:約23.3兆円/全体の約22.7%

▼参考URL:財務省「戦後の国債管理政策の推移」

https://www.mof.go.jp/jgbs/reference/appendix/hakkou01.pdf

国債費の内訳

冒頭で簡単にいうと「国の借金の利子」のことであると説明した、「国債費」の内訳について説明します。

「国債費」は、債務償還費、利子の支払いに必要な経費、支払い業務で発生する事務取引費などから成り立っています。

債務償還費というのは、満期を迎えた国債の元本を、投資家に返済するための経費のことです。国債には発行された年や、満期までの期間によって様々な種類があり、償還、つまり返金のルールが異なっています。

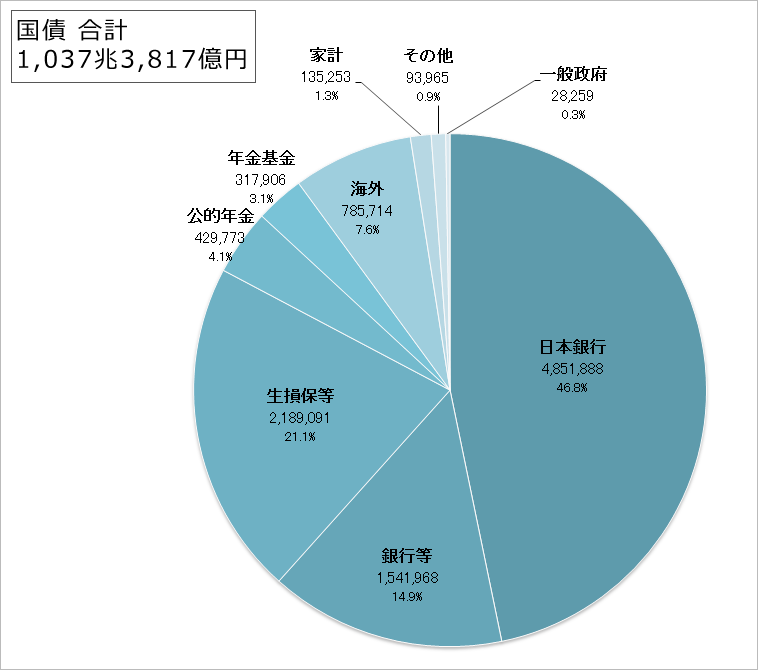

「国債」を購入しているのはほとんどは国内の銀行です。

日本の「国債」を購入し、債券を保有しているのは、令和元年12月時点で、日本銀行が約46.8パーセント、そのほかの民間銀行等が約14.9パーセントとなっているなど、大半が国内の金融機関です。

個人向け「国債」も商品化されていますが、個人投資家の「国債保有割合」は全体のわずか1.6パーセントだということです。

ただし、銀行が「国債」を購入するための大元の資金としているのは、個人が銀行に預けているお金です。

国は銀行などを通して、国民に借金をしているという仕組みになっています。

「国債」を発行すると、市場の現金が増える

「国債」には国の税収の不足分を補うという役割の他にも、現金を増やすという役割があります。

「国債」は、一般的な債券と同様に、売買することが可能です。つまり、一般的な銀行が買った「国債」を、日本銀行が買い取るということが可能であり、実際に日本銀行に多くの「国債」が集まっています。

日本銀行が、一般銀行の「国債」を買い取る際には、日本銀行が現金を用意して、一般銀行に支払います。結果として、市場に出回る現金が、日本銀行が買い取った「国債」の分だけ増える、ということになるのです。

一般の銀行は、資金がなければ企業などにお金を貸すことができません。そのため、一般の銀行は、現金を多く持つと、企業などへの貸し出しを増やすことができ、貸し出しに伴う金利も下がります。

金利が下がれば、ますます企業はお金を借りるので、市場に現金がより多く出回ることになり、通貨量が増えればそれだけインフレーションが進み、好景気になることが期待できます。

つまり、「国債」の発行は、不景気でデフレーションの際には、市場に現金を増やして、一般の銀行がお金を貸せるように手助けをし、インフレ化を引き起こす役割もあるようです。

日本の「国債」は増え続けているが、保有者の大半は国民

日本の「国債」の発行額は年々増え続けています。

日本は戦後の数年間は、健全財政主義によって、「国債」の発行について制限されてきました。しかし、昭和50年代に入ってからは方針転換があり、大量の「国債」が発行されるようになりました。

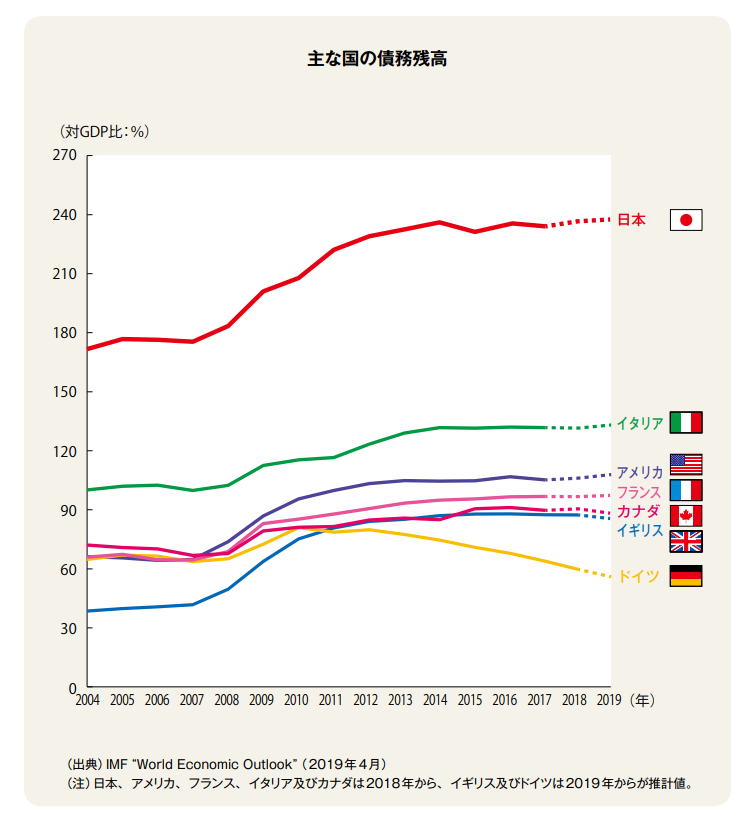

2019年(令和元年度)の「普通国債残高」は896兆円にまで積み上がっており、10年前の2009年時点では594兆円だったので、10年で300兆円も増えています。

また、2020年度の補正予算ではさらに国債発行予定額が増え、2020年度末には国債発行残高は1033兆円になる見通しのようです。

国債を含めた日本の借金の総額は、国の経済規模を示すGDPの約2倍にも膨らんでおり、諸外国と比べても最も高い水準になってしまっています。これは、簡単に言えば国として1年に稼げる額の2倍の借金を続けている状態です。

このように、国の借金が増え続けているということが問題視されています。

出典)財務省パンフレット「これからの日本のために財政を考える」より (https://www.mof.go.jp/budget/fiscal_condition/related_data/201910_kanryaku.pdf)

日本国債の保有者の大半は国民だから安心だという見方があります

しかし、国債の保有者の内訳を見てみると、海外が約7.6パーセントとなっており、90パーセント以上は国内投資家が保有していることで、楽観視する専門家も多いようです。

国内で借金をしているだけなので、国内のお金が移動するだけで、国全体としてはお金は失われないという主張です。

「国債」を購入する側からしてみれば、国はよっぽどのことがない限り民間企業のように破綻する心配がなく安心して利用でき、また「国債」を発行する国側からしてみれば、借金を返せないとしても、例えば肩代わりに国民に国を取られるということはありません。

このような一見、安定した「国債」の制度と状況だからこそ、ここまで巨額の借金になっていても破綻しないで続いている側面があるようです。

「国債」の国内保有率が高くても、限界があるという見方もあります

しかし、この「国債」にも限界があるという考え方もあります。「国債」を発行することで、国内に出回る現金は増えますが、その分国民の借金も増えていることは確かです。

今の世代では成り立っている「国債」の制度も、将来的には国としての信用がなくなり、「国債」が暴落するという説があります。

また、暴落しても政府が日本銀行に借金をしてすべて買い取るという方法で元本割れを防ぐことも理論上は可能なようですが、「国債残高分」の現金が市場に出回ればハイパーインフレになり、通貨の価値が暴落するという問題もあります。

いずれにせよ、このまま国債残高が増えていけば、将来の世代で何らかの財政破綻なのか、転換期は訪れる見込みです。その時にうまく切り抜けられるのかわからないリスクを、将来の日本国民に背負わせていることは確かなようです。

国際通貨基金(IMF)から、税収を増やすよう忠告されている

このように、国内には楽観論者も多い日本の「国債問題」ですが、国際的には非常に危機的状況だという忠告もあります。

例えば、国際通貨基金(IMF)は2019年に日本の消費税率を15パーセントまで引き上げるべきとの報告書を出しています。

また、ギリシャという一国家が破綻したことについては、原因の一つに国債の投資を海外に頼っていたという面もあったようです。

日本の「国債」も1年未満で償還される「短期国債」については海外投資家の保有率が上がってきており、対外的に日本の信用度が下がれば、一気に財政悪化を招きかねないという指摘もあります。

以上のように、国内だけでは完結できなくなってきた日本の「国債事情」について、海外からも注目されているようです。

▼参考URL:国債通貨基金「2019年対日4条協議終了にあたっての声明」

https://www.imf.org/ja/News/Articles/2019/11/24/mcs-japan-staff-concluding-statement-of-the-2019-article-iv-mission

「国債」の発行額が増えたのは、「社会保障関係費」が増えているから

財務省の考察によれば、日本の「国債」の発行額が増えているのは、高齢化が進み、社会保障関係費が増えたためのようです。

日本政府は消費税率を8パーセントから10パーセントに増税し、増収分は全額、社会保障関係費に充てられていると説明しています。

ただしこの増収だけでは増え続ける社会保障関係費をまかないきれないため、税収では足りない部分を、国債でまかなっている状態です。

国債発行での歳出を削減するためには、増税も必要ですし、社会保障費そのものの減額も必要だとされています。

▼参考URL:財務省「財政を考える」

(https://www.mof.go.jp/budget/fiscal_condition/related_data/201910_kanryaku.pdf)

まとめ

このページでは、「国家予算」の一般会計歳出で多くを占める「国債費」と、「国債」の問題点についてご紹介しました。

日本では、税収不足分を補うための国の借金である「国債」の発行残高が増え続けており、それに伴い、「国債」を購入した投資家への元本の返還や利子の配当のために必要な費用である「国債費」の金額も年々、増加しています。

「国債」については、2020年度末にはついに1000兆円を超える見通しとなっており、ますます将来の「国債」の暴落や、国の財政破綻が心配されるところです。

日本の財政健全化には、税収の増加と、大幅な歳出の節約が基本だという声は、国内外から聞かれます。

一方で、日本の「国債」の国内保有率の高さなどから、日本の「国債」は破綻しないという声もあります。

以上のように、日本の「国家予算」を支える「国債」についての基本的情報と、指摘されている問題点について取り上げました。

コメント

コメント一覧 (3件)

国の借金のことが事細かくわかり、すごくいい記事だと思いました。特に社会保障が一番歳出額が多いというのは初めて知ったので為になりました。

利息の受取人は誰ですか?

借金があり続ける限り利益(利息)が貰えるわけですよね。

ご質問ありがとうございます。

国債とは「法人や個人」が「国」にお金を貸す際に発行される債権のことです。債券の債は、借金という意味で、債権とは借金をしたときに「たしかに借金をいたしました。満期が来たら、利子をつけてお返ししますよ」という借金の念書のようなものです。

つまり、利子が貰えるのは「お金を貸した側」=「法人や個人」ということです。